کارمزد صفر در بازار تتر (USDT)

ثبت نام و احراز هویت در آریومکسحرکت در بازار چگونه شکل میگیرد؟ اولین مفهومی که یک معاملهگر باید درک کند، مفهوم ارزش یک دارایی است. زمانی که میگوییم یک دارایی یا یک ارز، ارزان است یا گران، آیا منظور ما قیمت این دارایی است؟

قیمت، یک فاکتور در حال نوسان است، پس چه چیزی ارزش یک دارایی را مشخص میکند؟

برای تعریف ارزش، فرمول زیر را داریم:

ارزش = زمان + حجم معامله + قیمت

طبق این تعریف، ارزش یک دارایی طبق سه فاکتور ذکر شده مشخص میشود.

بهعبارتی، در یک قیمت خاص، اگر مقدار معامله قابلقبولی اتفاق بیفتد و مدت زمانی را در آن محدوده قیمتی سپری کند، با توجه به میزان این سه فاکتور، ارزش دارایی مشخص میشود. پس میتوانیم نتیجهگیری کنیم که هرچه زمان بیشتری در یک محدوده قیمتی با حجم معاملات قابلقبولی سپری شود، ارزش دارایی در آن محدوده قیمتی بیشتر است.

حال که تعریف ارزش را فرا گرفتیم، این سؤال برای ما مطرح میشود که قیمت در نمودار، به چه علت به بالا یا پایین حرکت میکند و چه عواملی در حجم معاملات و زمان سپری شدن در یک قیمت دخیل هستند و در حالت خلاصه، ارزش چرا تغییر میکند؟

به این جمله با دقت فکر کنید:

«قیمت در جستوجوی ارزش است»

امنیت پایدار در اریومکس

توضیحات کاملچه عواملی باعث حرکت در بازار میشوند؟

اگر نمودار یا چارت هر ارزی را در هر تایمفریمی نگاه کنید، مشاهده میکنید که در یک محدوده قیمت نوسان اتفاق افتاده و مدت زمانی را سپری میکند و در نهایت از این محدوده خارج شده و به سمت بالا یا پایین حرکت کرده و مجدداً در یک محدوده جدید نوسان قیمت اتفاق میافتد و این چرخه بهصورت پیوسته در حال تکرار است.

زمانی که قیمت در یک محدوده در حال نوسان است، در واقع، مذاکرات بین تمامی فروشندهها و خریدارها در حال رقم خوردن است.

برای مثال، یک سالن پر از فروشنده و خریدار برای یک دارایی را تصور کنید که هریک نظر خود را در حال عنوان کردن هستند و چنانچه نظر جمع حاضر در سالن بر این باشد که قیمت ارزان است، خریدارها بیشتر بوده و قیمت از این محدوده قیمتی به بالا حرکت خواهد کرد و بالعکس، اگر گران باشد، فروشنده بیشتر بوده و قیمت از این محدوده به پایین حرکت خواهد کرد و اگر تصمیمگیری سخت باشد، مدت زمان بیشتری در این محدوده نوسان خواهیم کرد تا نتیجه مذاکره شفافتر شود.

مثال فوق را در نظر بگیرید؛ خریدارها و فروشندهها (حتی بانکها و یا مؤسسهها) در کل معاملهگرها میتوانند با توجه به اخبار، شرایط اقتصادی بازار، محاسبات تکنیکال روی نمودار و… تصمیمات متفاوتی داشته باشند و پیشبینی برآیند تصمیم این تعداد از معاملهگران، امری ناممکن است؛ منتها برای یک معاملهگر صبور، نشانهها و ردپاهایی وجود دارد که میتواند اطلاعاتی در رابطه با مذاکره در حال انجام به دست آورد و در صورت تأیید شدن اطلاعاتش، میتواند در جهت تصمیم جمع، اقدام به انجام معاملات کند. قرار است در مورد عوامل موثر بر حرکت در بازار بدانیم، در نتیجه نیاز به دانستن چند پیش نیاز داریم.

در این مطلب قصد داریم منطق پشت حركات بازار و نحوه تشکیل شدن ساختارها را بهصورت پایهای بررسی کنیم و به شرح مفاهیم زیر خواهیم پرداخت:

- تعریف عرضه و تقاضا

- نظریه حراج

عرضه و تقاضا چیست؟

در دنیای اقتصاد، زمانی که بازار را بررسی میکنیم، هر حرکت قیمتی را میتوان با تفاوت موقتی بین آنچه ارائهدهندگان عرضه میکنند و آنچه مصرفکنندگان تقاضا میکنند، توضیح داد. به همین دلیل است که اقتصاددانان میگویند که بازارها به سمت تعادل گرایش دارند که در آن عرضه برابر با تقاضا است. تمامی بازارها از جمله سهام (stocks) و ارزهای دیجیتال (cryptocurrency) و… با این منطق کار میکنند.

برای درک بهتر این موضوع، بازار سهام را مدنظر داشته باشید؛

عرضه، تعداد سهامی است که مردم میخواهند بفروشند و تقاضا، تعداد سهامی است که مردم میخواهند بخرند. عوامل متعددی میتوانند باعث تغییر عرضه و تقاضا شوند که در حالت کلی این موارد را اخبار فاندامنتال مینامیم. اوراق بهادار مانند سهام و اوراق قرضه، به عملکرد واحد صادرکننده (تجارت یا دولت) و احتمال اینکه واحد تجاری در آینده ارزش بیشتری بیابد (سهام) یا قادر به بازپرداخت بدهیهای خود (اوراق قرضه) باشد، بستگی دارد.

در ارزهای دیجیتال نیز آزادسازی توکن، پیشرفتها و دستاوردهای یک پروژه، در معرض خطر بودن امنیت پروژه، آپدیتها، مرجها، فورکها و… عواملی هستند که در بازههای زمانی مختلف، باعث ایجاد عرضه و تقاضا در بازار میشوند. اخبار فاندامنتال و آنچین در یک سهام و یا پروژه ارز دیجیتال، میتوانند باعث شکل گرفتن ساختارهایی در نمودار قیمتی یک دارایی شوند که در نهایت ساختارها نیز میتوانند در نواحی جذاب باعث ایجاد تقاضا و عرضه شده و واکنشهایی را در قیمت به وجود آورند.

اعتماد به ثبات سرمایهگذاریها، نقش مهمی در بالا یا پایین رفتن بازارها دارد. سرمایهگذاران اگر متقاعد شوند که ارزش سهام آنها در آینده افزایش مییابد، احتمال بیشتری برای حضور خریداران آن سهام وجود دارد. با این حال، اگر دلیلی وجود داشته باشد که باور کنیم سهام ضعیف عمل میکند، سرمایهگذاران بیشتری بهجای خرید، به دنبال فروش خواهند بود.

رویدادهایی که بر اعتماد سرمایهگذاران تأثیر میگذارند، عبارتاند از:

- انتشار شاخصهای اقتصادی مانند شاخص اعتماد مصرفکننده

- جنگ یا درگیریهای دیگر

- نگرانی در مورد تورم یا کاهش تورم

- سیاستهای مالی و پولی دولت

- پیشرفتهای تکنولوژی

- بلایای طبیعی یا رویدادهای شدید آب و هوایی

- دادههای عملکرد شرکت یا دولت

- وضع مقررات یا مقرراتزدایی

- تغییرات در سطح اعتماد ایجاد شده در یک صنعت مانند بخش مالی

- تغییر در سطح اعتماد به سیستم حقوقی

- نرخ بهره دولتها و…

تأثیر روادید فوق برای سرمایهگذاری بر روی داراییهای مختلف، متفاوت میباشد. برای مثال، ممکن است شاخص اعتماد مصرفکننده آمریکا روی بازار سهام تأثیر داشته و بر روی ارزهای دیجیتال تأثیر چندانی نداشته باشد و نیاز است برای هر نوع سرمایهگذاری، عوامل دخیل به صورت تخصصی و کارشناسانه مورد بررسی قرار گیرند.

کارمزد صفر در بازار تتر (USDT)

ثبت نام و احراز هویت در آریومکستئوری حراج در بازار (AUCTION MARKET THEORY)

تئوری حراج، از مطالعات J.P. Steidlmayer متولد شد. متعاقباً نویسندگان دیگری مانند جیمز دالتون و دونالد ال جونز نیز مجموعهای از مفاهیم این نظریه را تعریف کردند.

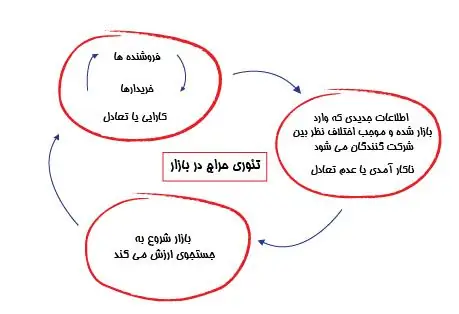

بازار با هدف تسهیل مذاکره میان شرکتکنندگان و بر اساس اصول قانون عرضه و تقاضا، همواره در جستوجوی بازدهی مناسب حرکت میکند که به آن تعادل یا ارزش منصفانه نیز میگویند. کارآیی (Efficiency) به این معنی است که خریداران و فروشندگان در محدوده قیمتی مشخص بهراحتی با یکدیگر مذاکره میکنند و هیچیک کنترل واضحی بر شرایط بازار ندارند.

زمانی که قیمت در بازار در محدوده مشخصی شروع به نوسان میکند که به اصطلاح میگوییم بازار رنج (range) شده و بهراحتی بهصورت بصری میتوانیم مشاهده کنیم که تعادل (Efficiency) وجود دارد. از سوی دیگر، با شروع حرکتهای روند، عدم تعادل (Inefficiency) نمایان میشود.

هنگامی که اطلاعات جدید به بازار میرسد، میتواند باعث شود ارزش درک شده توسط خریداران و فروشندگان دارایی تغییر کند و بین آنها اختلافنظر ایجاد شود. یکی از این دو عامل، کنترل را در دست میگیرد و قیمت را از منطقه تعادل قبلی دور میکند و فرصت معاملاتی سودآوری را ارائه میدهد. در شرایطی که خریداران و فروشندگان در موقعیتی برای مبادله یک دارایی هستند، بازار دائماً در جستوجو و تأیید ارزش در حال حرکت است.

وقتی که ارزشگذاریهایی که این شرکتکنندگان روی قیمت دارند بسیار مشابه است، قیمت در محدوده تعادل بوده و با ورود اطلاعات جدید، عدم تعادل ایجاد شده و یک روند ایجاد میشود و در نهایت با مذاکره بین شرکتکنندگان، دوباره منطقه تعادل جدیدی ایجاد خواهد شد. این چرخه بارها و بارها به صورت بیوقفه تکرار میشود و ساختارها به وجود میآیند.

نتیجه گیری مقاله چه عواملی باعث حرکت در بازار می شوند؟

شرایط فاندامنتال و تکنیکال میتوانند موجب ورود اطلاعات جدید به بازار شوند و حرکت قیمت در نمودار را به وجود آورند.

ایده کلی این است که بازار از طریق حرکات روند از یک منطقه تعادلی به منطقه دیگر حرکت میکند و این فرایند زمانی آغاز میشود که احساسات خریدارها و فروشندههای بازار درمورد ارزش فعلی متفاوت باشد و باعث عدم تعادل شود. بازار اکنون جستوجو برای منطقه تعادل بعدی را آغاز خواهد کرد تا در میان اکثریت شرکتکنندگان در مورد ناحیه تعادل بعدی اتفاقنظر ایجاد کند.

لازم به ذکر است که بازار بیشتر زمان خود را در دورههای تعادل میگذراند که با توجه به ماهیت بازار و براساس مذاکره بین شرکتکنندگان، منطقی است؛ و در واقع، دورههای تعادل، جایی هستند که فرآیندهای «انباشت» و «توزیع» در آنجا انجام میشوند.

عوامل مؤثر بر بازار کریپتو (که بر XRP نیز تأثیر میگذارد)

تنشهای ژئوپلیتیکی

حملات اخیر ایالات متحده به سایتهای هستهای ایران در حمایت از اسرائیل، باعث آشفتگی در بازارهای جهانی شد و قیمت بیت کوین را به زیر ۱۰۰,۰۰۰ دلار رساند. این رویدادها منجر به انفجار نقدینگیها به بیش از ۱ میلیارد دلار در روز یکشنبه شد. این نوسانات بالا احتمالاً در بازار ادامه خواهد داشت.

جریان ورودی داراییهای دیجیتال

با این وجود، جریان ورودی به محصولات مالی داراییهای دیجیتال، از جمله ETFهای اسپات (Spot ETFs)، برای ۱۰ هفته متوالی روند صعودی را ادامه داده و در هفته گذشته به ۱.۲۴ میلیارد دلار رسید. بیت کوین و اتریوم بیشترین سهم را در این جریانهای ورودی داشتند، که نشاندهنده احساسات قوی سرمایهگذاران با وجود تنشهای ژئوپلیتیکی است.

رویدادهای کلان اقتصادی

تصمیمات فدرال رزرو ایالات متحده در مورد نرخ بهره، از طریق تأثیر مستقیم بر دلار آمریکا، بر داراییهای رمزنگاری شده تأثیر میگذارد. افزایش نرخ بهره معمولاً تأثیر منفی بر قیمت بیت کوین و آلتکوینها دارد و بالعکس. کاهش شاخص دلار آمریکا میتواند داراییهای پرریسک را ارزانتر کرده و قیمت کریپتو را افزایش دهد.

عرضه توکنها و لیست شدن در صرافیها

عرضه توکنها و لیست شدن آنها در صرافیهای ارز دیجیتال میتواند تقاضا و پذیرش را در میان شرکتکنندگان بازار افزایش دهد، نقدینگی را عمیقتر کند و شرکتکنندگان جدیدی را به شبکه دارایی اضافه کند که معمولاً برای یک دارایی دیجیتال صعودی است.

هکها

یک حمله سایبری که منجر به سرقت حجم زیادی از یک دارایی از پلتفرمهای کریپتو میشود، میتواند فروش گسترده و وحشت در داراییهای تحت تأثیر را تحریک کند.

هاوینگها (Halving)

هاوینگها (مانند آنچه برای بیت کوین اتفاق میافتد) عموماً رویدادهای صعودی تلقی میشوند، زیرا پاداش بلوک برای ماینرها را به نصف کاهش میدهند و عرضه دارایی را محدود میکنند که در صورت ثابت ماندن تقاضا، منجر به افزایش قیمت میشود.

خلاصه و چشمانداز

در حالی که ریپل (XRP) نشانههایی از ریکاوری را بروز میدهد و خرسها در تلاش برای کنترل ریسکهای نزولی هستند، اما هنوز نشانههای ضعف در آن دیده میشود و مسیر حرکت آن رو به پایین است. معاملهگران باید به دلیل نوسانات بالای بازار ناشی از رویدادهای ژئوپلیتیکی محتاط باشند.

راهنمای برداشت ترون در آریومکس

برداشت ترون (TRX)تمامی تحلیلها، مقالات و اطلاعات ارائه شده در وبسایت آریومکس صرفاً با هدف آموزش و اطلاعرسانی تهیه شدهاند و نباید به عنوان سیگنال خرید، فروش یا توصیه سرمایهگذاری تلقی شوند. بازار ارزهای دیجیتال دارای نوسانات بالا و ریسکهای قابل توجهی است و ممکن است باعث از دست رفتن بخشی یا تمام سرمایه شما شود. آریومکس هیچگونه مسئولیتی در قبال تصمیمات سرمایهگذاری کاربران و زیانهای احتمالی ناشی از آنها ندارد. پیش از هرگونه سرمایهگذاری یا معامله، ضروری است تحقیقات شخصی دقیق انجام داده و در صورت نیاز، با مشاوران مالی متخصص مشورت کنید. استفاده از محتوای وبسایت آریومکس به معنای پذیرش مسئولیت کامل کاربر در قبال تصمیمات مالی و نتایج آنها است.