مفاهیم پایه خرید و فروش و بررسی و تاثیر حجم معاملاتی کندل ها (قسمت 3)

مقدمه

در قسمتهای قبل مباحث مفاهیم پایه روانشناسی و ساختارهای ابتدایی را بهصورت کلی شرح دادیم، در ادامه انواع حرکتها و ساختارها و تاثیر حجم معاملاتی، را با جزئیات بیشتری مورد بررسی قرار میدهیم.

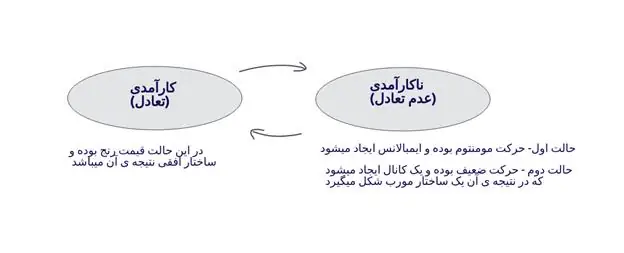

ناحیه تعادل در حرکت بازار

با توجه به تئوری حراج، یک چرخه قیمت را میتوانیم در نظر داشته باشیم (مقاله عوامل حرکت در بازار مطالعه شود). میدانیم که قیمت یا در ناحیه تعادل است و یا با وارد شدن ناکارآمدی، در جستوجوی ناحیه تعادل بعدی میباشد؛ پس یا در حالت تعادل هستیم و یا در حالت عدم تعادل. در سری دوم مقاله مفاهیم پایه گفتیم که ساختار ابتدایی و افقی، در نتیجه تشکیل یک ناحیه تعادل است؛ جایی که قیمت بین دو خط افقی که کف و سقف مینامیم، در حال نوسان است.

اگر قیمت از ناحیه تعادل خارج شود و به بالا یا پایین حرکت خود را آغاز کند، یعنی اگر عدمتعادل وجود داشته باشد، قیمت در زمان خروج از ناحیه تعادل، دو نوع حرکت پیش روی خود دارد:

حالت اول: یا با قدرت و با کندل های قوی ناحیه تعادل را ترک میکند که در اصطلاح به آن حرکت مومنتوم میگوییم. شاید واژه ایمبالانس را شنیده باشیم که به معنای عدمتعادل در نتیجه حرکت مومنتوم در نمودار ایجاد میشود.

حالت دوم: در این حالت قدرت حرکت زیاد نبوده و بهصورت اصلاحی در قالب یک کانال ناحیه تعادل را ترک میکند که در اصطلاح این نوع حرکت را دایاگنال مینامند.

هنگامی که ناکارآمدی با حالت دوم در نمودار رفتار میکند، میتوانیم انتظار شکلگیری یک کانال را داشته باشیم. کانالها به منزله یک ساختار مورب هستند که در بین خطوط سقف و کف کانال، قیمت را هدایت میکنند. ساختارها یا افقی هستند که در نتیجیه ناحیه تعادل (equilibrium) میباشند و یا بهصورت مورب هستند که در نتیجه ناکارآمدی در حالت کانال از ناحیه تعادل به بالا یا پایین حرکت خود را انجام میدهند. بهعبارتی، ساختارها یا افقی هستند یا مورب.

تشخیص مراحل ساختارها

با الهام از سبک وایکوف، سه فاز برای شکلگیری ساختارها در نظر گرفتیم:

- فاز توقف (STOP)

- فاز آمادهسازی (PREPARATION)

- فاز حرکت (GO)

فرض کنیم که در یک نمودار، قیمت در حال ریزش است و یک روند پرقدرت به سمت پایین شکل گرفته و ما بهعنوان یک معاملهگر در ناحیهای انتظار برگشت روند را داریم. برای اینکه قیمت از وضعیت در حال ریزش به حالت صعودی تبدیل شود، اولین مرحله در تغییر رفتار قیمت چه مؤلفهای میتواند باشد؟

برای درک سؤال فوق اگر نمودار در حال ریزش را مانند یک اتوبوس در نظر بگیریم که در یک سراشیبی با سرعت به پایین در حال حرکت است، فکر کردن به اینکه اتوبوس در یک لحظه جهت حرکت معکوس را برود بسیار بعید است؛ در وهله اول نیاز است تا اتوبوس متوقف شود سپس راننده با احتیاط در یک سطح هموارتر با دور زدن، آماده حرکت در خلاف جهت میشود. به همین ترتیب قیمت نیز برای تغییر روند باید ابتدا متوقف شود و پس از آمادهسازی شرایط برای برگشت روند محیا گردد. فاز توقف در ساختارها، نواحیای هستند که در آن باید نظارهگر باشیم و در اصطلاح ناحیه ترید ممنوع میباشد.

در سری اول مقاله، واژه خواندن نمودار یا tape reading را تعریف کردیم. برای تشخیص فاز توقف باید بهدنبال تغییر رفتار در کندلها و ولومها باشیم. اولین نشانه برای تغییر رفتار، وارد شدن یک حجم معاملاتی زیاد در اندیکاتور ولوم است که در نتیجه آن حرکت قابلتوجهی اتفاق نیفتاده باشد؛ یعنی با وجود تلاش زیاد، حرکت قابلتوجهی محقق نشود. این نشانهای بر ضعف در روند موجود است که معمولاً با کندلهایی که بدنه کوتاهی دارند یا دوجی هستند در نمودار پدیدار میشوند.

مشاهده کندلهای دوجی با حجم معاملاتی بالا در قسمت ولوم، اولین مرحله فاز توقف است و با اتفاق افتادن یک گام حرکتی در خلاف روند اصلی، فاز توقف قابل تشخیص خواهد بود. در تصاویر زیر، مثالهایی را بر روی نمودار بیتکوین میتوانید مشاهده کنید.

بعد از فاز توقف، فاز آمادهسازی شروع خواهد شد که با توجه به اطلاعات موجود در نمودار، احتمال توزیع یا انباشت بودن آن در نظر گرفته میشود. در تصویر مذکور، قیمت در حال ریزش است و فاز توقف را مشخص کردهایم؛ برای این مثال بهراحتی میتوانیم تشخیص دهیم که احتمال انباشت شدن وجود دارد، زیرا با وجود فشار فروش بالا، تقاضای خوبی وجود دارد که توانسته قیمت را متوقف کند. در خواندن نمودار بعد از اینکه فاز توقف را مشاهده کردیم، باید در انتظار تأیید سقف و کف باشیم. دو خط افقی، کف و سقف احتمالی ما هستند که با واکنش قیمت به این خطوط کف و سقف تأیید میشوند.

در فاز آمادهسازی اگر در بالای سقف و یا پایین کف کندل بسته شود، قوی بودن و یا ضعف ساختار مشخص میشود و تا زمانی که در بین کف و سقف در حال نوسان هستیم، در فاز آمادهسازی، ساختار داخلی را خواهیم داشت. برای اینکه تشخیص دهیم انباشت در حال اتفاق افتادن است، باید حجم معاملاتی کاهش یابد و در کف ساختار باید شاهد ورود تقاضا باشیم.

پس از مشاهده ورود تقاضا در کف ساختار که نشانه انباشت شدن در ساختار است، یک موقعیت معاملاتی پرریسک برای ما فراهم میشود و با شکلگیری فاز حرکت در ساختار، میتوانیم سقف ساختار را بهعنوان تارگت موقعیت معاملاتی در نظر داشته باشیم. بعد از فاز آمادهسازی هنگامی که چند کندل با بدنه بزرگ و حجم معاملاتی بالا را مشاهده کردیم میتوانیم فاز حرکت را در نظر بگیریم که با شکست سقف ساختار فاز حرکت تأیید میشود.

اگر در یک ساختار سه فاز حرکتی را تفکیک کرده و نشانههای انباشت بودن را داشته باشیم، با شکست سقف ساختار یک موقعیت معاملاتی ایدهآل برای ما فراهم میشود که در تصویر جزئیات را میتوانید مشاهده کنید.

ساختار کامل و ایدهآل، چه مؤلفههایی دارد؟

ساختارهای کامل، افقی باشند یا مورب، شامل مؤلفههای زیر میباشند:

- کف و سقف

- گرفتن نقدینگی، که در آن یک شکست دروغین در کف یا سقف ساختار اتفاق میافتد و در اصطلاح به آن (Fake Out) میگویند.

- شکست ساختار و تأیید آن.

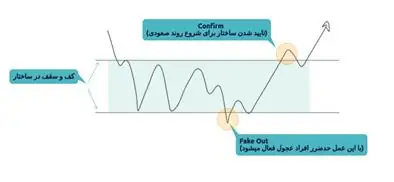

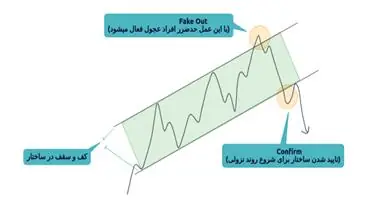

در تصاویر زیر مؤلفههای فوق را در ساختارهای فرضی میتوانید مشاهده کنید.

مؤلفههای یک ساختار افقی که در آن انباشت اتفاق افتاده

مؤلفههای یک ساختار مورب که در آن توزیع اتفاق افتاده

برای سایر حالت نیز میتوان به همین ترتیب مؤلفههای یک ساختار را مشخص نمود.

تشخیص شکست واقعی ساختار و فیک اوت و تاثیر حجم معاملاتی کندل ها؟

زمانی که فیک اوت اتفاق بیفتد، اغلب کندل در پایین یا بالای ساختار بسته نمیشود و در دیدگاه tape reading کندل هایی که از ساختار خارج میشوند اگر حجم معاملاتی چندانی نداشته باشند، احتمالاً فیک اوت هستند و حتی اگر حجم معاملاتی بالایی داشتند و در کف یا سقف ساختار بهصورت دوجی بسته شوند، به احتمالا قوی نشانه ضعف در شکست ساختار بوده و میتوانند فیک اوت باشند. از سوی دیگر، زمانی که با خروج قیمت از ساختار شکست تأیید شود، کندل شکست باید روی ساختار کلوز داشته باشد و همچنین با حجم معاملاتی قابلقبولی همراه باشد.

موارد مهم

در این مقاله، مفاهیم ابتدایی تشکیل شدن ساختارها را بیان کردیم و متوجه شدیم که بهترین زمان ورود به معاملات، بعد از مشاهده تأیید و شکست ساختار است که در هنگام پولبک به ساختار ورود به معامله انجام میشود. در قسمت بعد با تعریف مفهومی به نام نقدینگی، انواع آن را بررسی میکنیم و به تأثیر این مفهوم در بهینهسازی معاملات میپردازیم.

تمامی تحلیلها، مقالات و اطلاعات ارائه شده در وبسایت آریومکس صرفاً با هدف آموزش و اطلاعرسانی تهیه شدهاند و نباید به عنوان سیگنال خرید، فروش یا توصیه سرمایهگذاری تلقی شوند. بازار ارزهای دیجیتال دارای نوسانات بالا و ریسکهای قابل توجهی است و ممکن است باعث از دست رفتن بخشی یا تمام سرمایه شما شود. آریومکس هیچگونه مسئولیتی در قبال تصمیمات سرمایهگذاری کاربران و زیانهای احتمالی ناشی از آنها ندارد. پیش از هرگونه سرمایهگذاری یا معامله، ضروری است تحقیقات شخصی دقیق انجام داده و در صورت نیاز، با مشاوران مالی متخصص مشورت کنید. استفاده از محتوای وبسایت آریومکس به معنای پذیرش مسئولیت کامل کاربر در قبال تصمیمات مالی و نتایج آنها است.